Категории:

ДомЗдоровьеЗоологияИнформатикаИскусствоИскусствоКомпьютерыКулинарияМаркетингМатематикаМедицинаМенеджментОбразованиеПедагогикаПитомцыПрограммированиеПроизводствоПромышленностьПсихологияРазноеРелигияСоциологияСпортСтатистикаТранспортФизикаФилософияФинансыХимияХоббиЭкологияЭкономикаЭлектроника

Ряда суммирования Фибоначчи на рынке наличной японской иены

С июня по ноябрь 2000 года

| Точка разворота | Тип | Начало (дней) | Отношение | Тип |

| #6 | Пик | После #5 После #3 | Минимум Минимум | |

| #7 | Впадина | После #6 После #1 | Максимум Минимум | |

| #8 | Пик | После #4 После #2 | Максимум Максимум | |

| #9 | Впадина | После #7 После #5 | Минимум Минимум | |

| #12 | Пик | После #9 После #5 | Минимум Минимум | |

| #13 | Впадина | После #10 После #6 | Максимум Максимум | |

| #16 | Пик | После #14 После #13 | Максимум Минимум | |

| #17 | Впадина | 8 21 | После # 1 5 После #12 | Минимум Максимум |

Источник: FAM Research, 2000.

Что касается точности инструмента, мы не должны забывать понятия полос времени (объясненного ранее). Множественные цели Фибоначчи могут достигаться в одно и то же время таким образом, что пики и впадины будут подтверждаться в пределах небольшого промежутка. Принимаем максимальное значение этого промежутка в размере четырех дней: два дня до и два дня после точного отсчета по Фибоначчи.

РЯД СУММИРОВАНИЯ ФИБОНАЧЧИ НА НЕДЕЛЬНЫХ ДАННЫХ

Анализ Индекса S&P500 на недельном основании дает серию заметных пиков и впадин, напоминающих результаты нашей работы по поворотным точкам для рынка Индекса S&P500 на дневных графиках (рисунок 2.8).

Минимальный необходимый нам размер колебания на недельной основе составляет 1.000 тиков Индекса S&P500 (например, движение от 1,300.00 до 1,400.00). Для подтверждения максимума колебания нужно, чтобы с обеих сторон было по две недели с более низкими максимумами, а для минимума колебания — наоборот. (Это определение колебания отличается от нашего описания для дневных данных; см. рисунок 2.2 в предыдущем разделе.)

Наш отсчет Фибоначчи начинается от максимумов или минимумов колебания. Как и ранее, мы работаем только с пятью числами Фибоначчи (8, 13, 21, 34, 55). Единственная крупная модификация в параметрах это то, что мы больше не исключаем максимумы и минимумы, обозначенные не более чем одним обоснованным отсчетом Фибоначчи. Использование недельных данных уже само по себе работает как фильтр для шума рынка. Это означает, что мы не нуждаемся в дополнительном фильтре для многократного подтверждения пиков или впадин в качестве обоснованных точек разворота.

Рисунок 2.8 График Индекса S&P500 за период с августа по ноябрь 2000 года. Базовый расчет допустимых поворотных точек на рынке, согласно числам Фибоначчи. Источник: FAM Research, 2000.

Изменив размер колебания до 2.00 JPY (200 тиков), можно анализировать наличную японскую иену на недельной основе точно таким же образом, как мы только что проанализировали недельный Индекс S&P500 (рисунок 2.9).

По рисункам 2.8 и 2.9 можно заключить, что наш отсчет по Фибоначчи эффективно улавливает ритм движения во времени рынков Индекса S&P500 и наличной японской иены.

Важно отметить, что наш недельный анализ охватывает промежуток времени в 27 месяцев, в то время как охват на дневной основе составил только 6 месяцев (как видно из графиков предыдущего раздела).

Нет необходимости объяснять, как шаг за шагом выполняется отсчет чисел Фибоначчи от одной недельной точки разворота до другой, равно как нет необходимости объяснять особенности Индекса S&P500 или наличной японской иены. В этом и предшествующем разделе мы узнали, как следует вести отсчет Фибоначчи, чтобы использовать его как многообещающий инструмент анализа графиков.

Рисунок 2.9 График наличной японской иены за период с августа по ноябрь 2000 года. Базовый расчет допустимых поворотных точек на рынке, согласно числам Фибоначчи. Источник: FAM Research, 2000.

РЕЗЮМЕ

Ряд суммирования Фибоначчи — очень мощный аналитический инструмент прогнозирования изменения цены.

Расчет пиков и впадин относительно колебания определенного размера и отслеживание только ряда суммирования Фибоначчи и его наиболее важных чисел (8, 13, 21, 34 и 55) может, в принципе, успешно применяться к любому продукту и любому рынку. Чем больше инвесторов участвуют в рыночной активности и чем выше ликвидность и волатильность рынка, тем выше потенциал правильного прогноза точек разворота на соответствующем рынке.

Ряд суммирования Фибоначчи — вместе с ним отсчет Фибоначчи — должен, по идее, лучше всего работать на данных, относящихся к акциям или Индексам фондового рынка, к Индексным фьючерсам или наличным валютам, потому что деятельность инвесторов больше всего сконцентрирована на этих ликвидных торговых инструментах.

Во время дневного анализа мы ищем многократные подтверждения максимумов и минимумов колебания как минимум двумя числами ряда суммирования Фибоначчи. А занимаясь недельными данными, мы работаем с отдельными числами ряда суммирования Фибоначчи, потому что недельные данные работают в нашу пользу как фильтры. Еще лучше наличие на недельных графиках двух чисел, подтверждающих пики и/или впадины. Затем, как только первое число ряда суммирования Фибоначчи пройдено, мы ищем разворот тренда.

Как мы увидим в последующих главах, числа ряда суммирования Фибоначчи можно легко комбинировать с другими инструментами Фибоначчи, имеющимися в нашем наборе. При анализе причин появления полос времени или недостижения ценовых или временных целей должно рассматриваться воздействие различных инструментов Фибоначчи. В последней главе мы дадим доказательства, что правильная комбинация инструментов должна быть целью каждого квалифицированного трейдера, считающего инструменты Фибоначчи подходящими средствами инвестирования.

Мы не хотим представлять здесь какую-то торговую модель. Изменения тренда могут быть полезны только как указания, на какой стороне рынка лучше торговать — длинной, короткой или оставаться в стороне. Для использования их в торговле следует интегрировать правила входа и правила прекращения убытков (стоп-лоссы).

Отсчет Фибоначчи может с прибылью использоваться и для стратегических решений типа распределения активов или управления позициями в портфеле.

применение отношения

фибоначчи к коррекциям

и расширениям

Рынки двигаются ритмично. Это главный вывод нашего вводного анализа базовых теоретических положений Эллиота.

Что касается коррекций вообще, то импульсная волна, определяющая главный рыночный тренд, будет сопровождаться корректирующей волной прежде, чем следующая импульсная волна достигнет новой территории. Это происходит и в условиях бычьего рынка, и в условиях медвежьего рынка.

Расширения, в отличие от коррекций, избыточные движения цен. Они проявляются в галопирующих рынках, разрывах на открытии, срабатывании верхних и нижних лимитов и высокой волатильности. Эти ситуации могут содержать в себе экстраординарный торговый потенциал при условии, что анализ выполнен в соответствии с разумными и определенными правилами.

И коррекции, и расширения — мощные торговые инструменты, если осуществляется их правильная привязка к ряду суммирования Фибоначчи и соответствующему отношению Фибоначчи ФИ.

В этой главе мы рассмотрим, как успешно использовать коррекции и расширения для анализа графиков.

Разделы с А по С описывают использование коррекций в качестве торговых инструментов. Сначала коррекции будут связываться с отношением Фибоначчи ФИ в принципе, а затем применяться как инструменты построения графиков на наборах дневных и недельных данных для различных продуктов.

В разделах D и Е объясняются расширения и их связь с отношением Фибоначчи ФИ на основе 3-волновых и 5-волновых рыночных фигур. В разделе F примеры в 5-волновых фигурах иллюстрируют аналитическую силу расширений как инструментов торговли в комбинации с числами базового ряда суммирования Фибоначчи.

А. ОСНОВНЫЕ СВОЙСТВА КОРРЕКЦИЙ

Анализировать легко, если мы бы могли обнаружить одну общую фигуру коррекций.

Проблема в том, что в работе с коррекциями мы можем иметь ценовых фигур на товарных, фьючерсных, индексных, фондовых или валютных рынках намного больше, чем импульсных волн. Рынки двигаются вбок в течение весьма продолжительных периодов времени прежде, чем появляется новая импульсная волна.

Мы не можем предсказать, какая из следующих волн будет импульсной волной, а не еще одним ложным движением в продолжение бокового рынка. Следовательно, каждый серьезный торговый подход, использующий коррекции, должен быть разработан так, чтобы пережить даже самую продолжительную фазу коррекции бокового рынка.

Ни одна рыночная фигура не может гарантировать прибыльную сделку. В любой момент мы можем оказаться в стадии коррекции импульсной волны или в начале новой импульсной волны.

Существует распространенная вера: если цены рынка достигают нового максимума, оттуда цены пойдут еще выше (и, наоборот, для рынка, где цены падают к новому минимуму).

Практика, однако, свидетельствует, что новые максимумы (или, при обратном направлении, новые минимумы) являются заслуживающими доверия признаками более высоких (более низких) цен в будущем только на сильных бычьих рынках (или сильных медвежьих рынках, соответственно), в то время как предположение, что цены пойдут выше новых максимумов и ниже новых минимумов, ни в коем случае не является справедливым правилом для начала инвестиции, если кто-то застрял на боковом рынке.

Никто заранее не знает, какая ситуация возобладает на рынке в каждый данный момент. Поэтому предположение, что рынки на новых максимумах пойдут еще выше, может оказаться очень дорогостоящим для инвестора.

Рынки двигаются вбок приблизительно 70% времени и развиваются в том или ином тренде лишь приблизительно 30% времени. Трейдеры, таким образом, должны всегда быть начеку на случай появления каких-то (а) необычных вершин или (b) необычных оснований (рисунок 3.1).

Можно довольно часто видеть так называемые "бычьи ловушки" при движении вверх и "медвежьи ловушки" при движении вниз, особенно при работе с внутридневными данными. Общепринятая стратегия биржевых трейдеров — покупать на новых минимумах и продавать на новых максимумах. Мы вернемся к этой рыночной модели подробнее немного позже, когда будем разбирать правила входа и выхода.

Работа с коррекциями — стратегия отслеживания тренда — основывается на посылке, что после коррекции импульсной волны вверх или вниз следующая импульсная волна будет следовать в направлении первой волны. Во многих случаях последняя посылка правильна. Следовательно, мы рассматриваем работу с коррекциями приемлемой инвестиционной стратегией, требующей, однако, дисциплины, потому что инвестор должен строго придерживаться правил стоп-лоссов, целевой прибыли или правил входа.

|

Коррекции работают одинаково хорошо с длинными и короткими позициями при движении рынков в верхнюю или нижнюю сторону. Самое плохое, что может случиться на трендовом рынке, состоит в том, что рынок убежит без коррекции и оставит нас без достоверного сигнала. Конечно, на рынках, перемещающих вбок, мы рискуем попасть в полосу убыточных сделок из-за срабатывания стопов.

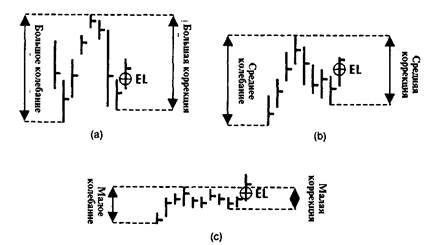

Рисунок 3.1 (а) Ложный прорыв в верхнюю сторону; (b) ложный прорыв в нижнюю сторону. Источник: FAM Research, 2000.

Чтобы объяснить наш подход к превращению коррекций в пригодный для торговли инструмент, рассмотрим пять основных параметров коррекций: (1) размер коррекции, (2) правила входа, (3) правила стоп-лосса, (4) целевая прибыль и (5) правила повторного входа.

Размер коррекций

Наиболее общий подход к работе с коррекциями в исследованиях и практической торговле — это выражение размера коррекции в процентах от предшествующего импульсного движения.

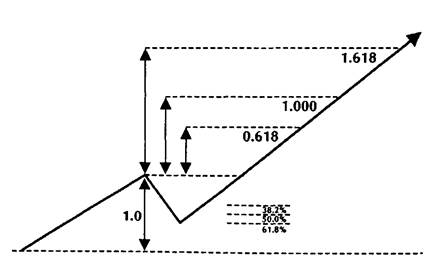

Что касается ФИ Фибоначчи, то нас интересуют три важных процентных значения возможных рыночных коррекций, которые могут быть непосредственно получены от частных ряда ФИ 0,618, 1,000 и 1,618 (см. также рисунок 1.16 в Главе 1):

• 38,2% — результат деления 0,618 на 1,618;

• 50,0% — преобразованное отношение 1,000;

• 61,8% — результат непосредственного отношения 1,000-1,618.

Прогнозирование точного размера коррекции — эмпирическая проблема; инвестирование после коррекции лишь в 38,2% может оказаться слишком преждевременным, в то время как ожидание коррекции 61,8% может привести к полному пропуску сильных трендов. Однако независимо от того, коррекции каких размеров принимаются во внимание, в первую очередь следует сосредоточиться именно на относящихся к ФИ размерах.

Любая коррекция может быть (в процентном отношении) восстановлением рынка на 38,2, 50,0, 61,8 или даже 100,0% первоначального движения цены в начале импульсной волны.

Однако если движение цены продолжается ниже значения начала предыдущей импульсной волны, мы, скорее всего, не должны далее рассматривать его (движение) как коррекцию. Мы должны считать его началом новой импульсной волны рынка в противоположном направлении.

Общие правила безопасного инвестирования на коррекциях зависят от:

• инвестиционной стратегии (например, подход "покупай и держи" или краткосрочная торговля);

• волатильности продукта (она очень сильно варьируется у наличных валют, биржевых товаров, фьючерсов, отдельных акций и взаимных фондов);

• размера первоначального колебания, по которому измеряется восстановление;

• силы тренда;

• типа данных, используемых для анализа и расчета восстановлений (месячное, недельное, дневное или внутридневное сжатие данных).

Лучший способ для открытия сильной позиции по коррекции — это сложная комбинация процента коррекции со вторым параметром, размером колебания.

Движение цены — длительный ход рынка в одном направлении. Но, поскольку цены в рыночных трендах двигаются вверх и вниз с большим или меньшим размахом, необходимо игнорировать часть шумов на рынке, устраняя все движения, не продолжающиеся в одном направлении на (по крайней мере) минимальное число пунктов.

Абстрактно говоря, можно смоделировать рыночное движение условного продукта таким образом, что продукт пройдет в первый день плюс 70 тиков, во второй день плюс 100 тиков, в третий день минус 20 тиков, в четвертый день минус 20 тиков и в пятый день еще плюс 70 тиков. Рынок в этом примере прошел в направлении восходящего тренда на чистых 200 тиков за пять дней. Это движение, однако, не прямое, потому что три дня очень сильных восходящих движений прерваны двумя незначительными движениями в нижнюю сторону.

Графически движение рынка нашего абстрактного условного продукта может быть отражено, как показано на рисунке 3.2. Мы исходим из того, что закрытие каждого из этих пяти торговых дней на графике происходит на максимуме в "плюсовой день" и на минимуме в "минусовой день". Если мы работаем с фильтром, устраняющим все движения меньше 50 тиков, соответственно изменится и все наше движение за пять рабочих дней. Два дня коррекции 20 плюс 20 тиков устраняются, потому что коррекция на общее число 40 тиков оказывается меньше, чем размер фильтра в 50 тиков.

Минимальный размер колебания необходим, чтобы наилучшим образом использовать в коррекции отношение Фибоначчи

Рисунок 3.2 Пример пятидневного движения рынка (а) без фильтра и (b) с фильтром. Источник: FAM Research, 2000.

(или отношения 0,618, 1,000 и 1,618). Именно поэтому в данной книге при описании колебаний не используются внутридневные графики и примеры. Чем короче становятся интервалы времени, тем больше шумов в соответствующих периодах. Размеры этих шумов относительно велики по сравнению с разумным размером колебания, который может быть реализован в течение короткого интервала.

Цель данной книги — не представление эмпирических испытаний каждого продукта, доступного для рыночной торговли. Вместо этого мы представляем заинтересованным трейдерам концепции и наполняем их убедительными торговыми стратегиями и примерами.

Для примера укажем, что размер колебания, используемый на рынке наличной японской иены, составляет 200 базисных пунктов. Каждый продукт имеет свой типичный рабочий размер колебания. Осваивая прикладную программу WINPHI к данной книге, заинтересованные инвесторы имеют возможность протестировать коррекции на исторических данных и создать свои собственные решения.

Если придерживаться концепции встраивания фильтра в 50 базисных пунктов для подтверждения максимумов или минимумов колебаний, нам автоматически придется иметь дело с большими размерами колебаний.

На рынке наличной японской иены, например, нам требуется подтверждение размера колебания в 200 базисных пунктов при работе с отношениями Фибоначчи в коррекциях 38,2, 50,0 или 61,8%. Однако коррекция 38,2% в колебании в 200 базисных пунктов (что означает 76 тиков) может оказаться слишком мелкой для работы, потому что колебание в 200 тиков и соответствующие коррекции в 76 тиков могут происходить на волатильных рынках один или два раза в неделю.

С другой стороны, коррекция в 38,2% может оказаться слишком большой при анализе в комбинации с минимальным размером колебания в 1.000 базисных пунктов (в данном случае это означает коррекцию в 382 тиков, что почти вдвое превышает расчет первоначального размера колебания на рынке наличной японской иены в 200 базисных пунктов).

Правила входа

При работе с процентным значением рыночной коррекции в 38,2% существует риск преждевременного входа на рынок и последующего срабатывания стопа, когда рынок корректируется за 38,2-процентный уровень восстановления.

Однако если ожидать большего уровня коррекции 61,8%, можно прождать слишком долго, цена рынка не достигнет нашего уровня восстановления, и мы пропустим всю импульсную волну, которую ждали.

Чтобы предотвратить такие сценарии, мы подбираем комбинацию процентной величины восстановления и правила входа.

Причина применения правил входа следующая: получить дополнительное подтверждение разворота тренда. Этот подход компромиссный, потому что использование правил входа означает, что мы всегда будем входить на рынок позже, чем если бы мы работали прямо с простой целью коррекции в качестве нашего индикатора входа.

Наш опыт показывает, однако, что работа с правилами входа, в конечном счете, окупается.

Каждый раз, когда инвестор решает войти на рынок в соответствии с фигурой коррекций по отношению к первоначальной импульсной волне, следует удостовериться, что вход реализуется ко времени начала коррекции (или, по крайней мере, достаточно близко ко времени коррекции).

Одним из надежных способов успеть вовремя (или, по крайней мере, достаточно близко к коррекции) является комбинирование Размера колебания и коррекции с убедительным правилом входа.

Таблица 3.1 показывает, как могут варьироваться и сочетаться процент коррекции, размер колебания и правило входа.

Таблица 3.1 Размер колебания, коррекция и правило входа

| Размер колебания в тиках | Коррекция в процентах | Правило входа: предыдущий максимум-минимум, в днях |

| 100-200 | 61,8 | 3-4 |

| 200-400 | 38,2 | 3-4 |

| 200-400 | 50,0 | |

| 200-400 | 61,8 | |

| 400-800 | 38,2 | |

| 400-800 | 50,0 | |

| 400-800 | 61,8 |

Источник: FAM Research, 2000.

Как правило, после сильной первой импульсной волны и сильной коррекции вторая импульсная волна должна быть больше, чем первая импульсная волна. Следовательно, можно использовать более чувствительное правило входа.

На рисунке 3.3 показаны различные правила входа применительно к различным размерам колебания. (Принятые сокращения торговых сигналов см. в Приложении.)

Рисунок 3.3 (а)Большое колебание, большая коррекция, вход напредыдущем максимуме; (b)среднее колебание, средняя коррекция, вход навтором предыдущем максимуме; (с)малое колебание, малая коррекция, вход натретьем предыдущем максимуме. Источник: Fibonacci Applications andStrategies for Traders, byRobert Fischer (New York: Wiley, 1993), p. 60.Перепечатано сразрешения.

Возможно много успешных комбинаций размеров колебания, восстановлений и правил входа. Примеры в Таблице 3.1 и на рисунке 3.3 предназначены дать представление о базовой общей модели и о том, как три эти параметра могут продуктивно использоваться вместе. Получение еще более производительных комбинаций, не включенных в наши примеры, зависит от самого читателя.

Правила стоп-лоссов

Всякий раз, когда на рынке открывается позиция, нужно защищать ее с помощью стоп-лосса (stop-loss) или стоп-разворота (stop-reverse).

Строгая защита типа стоп-лосс непосредственно воздействует на результаты работы — уменьшает размер убытков и частоту прибыльных сделок.

При анализе и работе с коррекциями лучшей защитой является выставление стоп-лосса ниже исходной точки первой импульсной волны. Дело в том, что, если коррекция уходит ниже исходной точки первой импульсной волны, велика вероятность, что произошла не только коррекция, но изменился весь тренд. Следовательно, мы не можем больше ожидать, что следующий импульс будет в пользу нашего текущего торгового сигнала.

Предположим, мы установили точку стоп-лосса на минимуме первой импульсной волны (который находится ниже уровня цены входа). Это означает, чем раньше мы инвестируем в коррекцию, тем дальше точка стоп-лосса будет находиться от текущей рыночной цены. Если мы дождемся большей коррекции, получим намного более близкий уровень стоп-лосса, но при этом рискуем вообще не попасть на рынок, о чем уже упоминалось ранее.

|

| Рисунок 3.4Различные профили риска для стоп-лоссов на инвестициях в (а)коррекцию 38,2%и (b)коррекцию 61,8%. Источник: FAMResearch, 2000. |

На рисунке 3.4 представлены различные профили риска при торговле с защитой стоп-лосс при коррекциях разной величины.

Если нас не вышибает стопом и начинают аккумулироваться прибыли, будет по-прежнему мудро защитить наши достижения, взяв прибыль, как только будет достигнута некоторая предварительно рассчитанная цель.

Целевые прибыли

Целевые прибыли для использования с коррекциями можно получить путем прямого применения ключевых отношений ряда суммирования Фибоначчи 0,618, 1,000 и 1,618.

Для вычисления целевой прибыли берем полную амплитуду первой импульсной волны и умножаем ее на одно из вышеупомянутых отношений Фибоначчи (рисунок 3.5).

Работа с целями прибыли в сочетании с коррекциями вызывает проблемы, подобные тем, с которыми мы уже столкнулись при работе с одними коррекциями.

В реальной торговле кажется, что какие бы целевые прибыли мы ни выбирали, рынок действует не в нашу пользу. Если целевая прибыль достигнута на уровне в 0,618 от силы импульсной волны, рынок перемещается выше. А если мы размещаем целевую прибыль на уровне 1,618 от амплитуды импульсной волны, цена рынка этого уровня не достигает.

|

| Рисунок 3.5Различные уровни коррекций всочетании сразличными отношениями целевой прибыли. Источник: FAMResearch, 2000. |

На данном этапе важна последовательностьв создании торговых сигналов и следование им.

Именно здесь очень важными оказываются испытательные прогоны на компьютере. Если мы сопоставим доходность различных целевых прибылей с историческими данными, доступными через компьютеры, мы не всегда окажемся правы. Однако это заставит нас действовать в рамках, дающих нам лучшую среднюю целевую прибыль, доступную для нашей стратегии торговли.

Чтобы лучше защитить прибыль рыночной позиции, рекомендуем (в дополнение к работе с целевыми прибылями) применять плавающие стопы (trailing stop). Плавающий стоп не всегда лучшее решение, но он защищает по крайней мере часть прибыли, полученной после того, как рыночная цена переместилась в прибыльном направлении. С другой стороны, можно оказаться выбитым из позиции с маленькой прибылью прежде, чем рынок начнет новое сильное повышение, которое в этом случае будет пропущено.

В зависимости от продукта и его волатильности всегда полезно применение трех-, четырехдневного плавающего стопа. В нашем примере (рисунок 3.6) плавающий стоп отстоит на четыре дня.

Завершая наш набор основных параметров анализа и применения коррекций на рынках, опишем правила повторного входа — в дополнение к процентам коррекций, размерам колебаний, правилам входа, правилам стоп-лоссов и целевой прибыли.

Рисунок 3.6Защита прибыли сиспользованием плавающего стопа. Источник: FAMResearch, 2000.

* Здесь и далее см. "Список сокращений "на стр. 339.

Правила повторного входа

После того, как позиция с убытком закрывается стоп-лоссом, часто возникает вопрос, не следует ли открыть ее повторно, если рыночная цена возвращается к своему первоначальному направлению.

Работа с коррекциями подразумевает, что нужно всегда инвестировать в направлении главного тренда.

Когда мы работаем по чувствительному правилу главного входа, всегда есть вероятность оказаться выбитым с рынка, если покупать по максимуму предыдущего дня после коррекции 61,8%. Если стоп выбивает нас из длинной позиции (для стоп-лосса в короткой позиции наоборот), мы рекомендуем покупать, используя в качестве сигнала для повторного входа максимум за предыдущие четыре дня.

Несколько более консервативное правило повторного входа (по сравнению с правилом главного входа) необходимо, чтобы надежно подтвердить разворот тренда (рисунок 3.7).

|

Правило повторного входа имеет смысл, если мы начинаем работать с очень жестким правилом входа и очень близким стоп-лоссом. Используя такую стратегию, мы ограничиваем риск нашей позиции. Применяя уровень коррекции 61,8%, мы очень близко подходим к основанию предыдущей импульсной волны и сокращаем наш риск до разумных размеров.

Рисунок 3.7Вход по четырехдневному максимуму после стоп-лосса. Источник: FAM Research 2000.

Хотя мы и определяем минимум первоначальной импульсной волны как уровень нашего стоп-лосса, мы знаем, что тот же самый уровень может служить линией поддержки первоначального тренда. Следовательно, повторный вход после стоп-лосса может быть высокоприбыльным торговым подходом, позволяющим нам использовать подъемы (краткосрочные), часто происходящие, когда рынок достигает минимума импульсной волны.

Однако если мы работаем с несколько большими уровнями защиты стоп-лосса (как будет показано позднее на примерах недельных графиков), правило повторного входа нельзя рекомендовать. Повторные входы не полезны и при консервативных правилах входа на дневных графиках, например, входах по максимуму или минимуму предыдущих четырех дней. Чем консервативнее правило входа, тем дальше мы уходим на входе от минимума первой импульсной волны как нашего определения уровня стоп-лосса.

Обсуждение правил повторного входа полезно и когда мы сталкиваемся с рыночными фигурами бычьих и медвежьих ловушек. (См. рисунок 3.1.)

Медвежьи и бычьи ловушки — неправильные основания и вершины — входят в число наиболее трудных для решения фигур графиков и причина, по которой большинство систем, основанных на следовании тренду, отказывают на боковых рынках.

Всякий раз, когда регистрируются новые максимумы или минимумы, технические системы, основанные на прорывах, и те, кто следует за трендом, инвестируют, потому что ожидают, что цены продолжат повышаться в восходящем тренде или падать в нисходящем. Спекулянты в особенности ищут подтверждений менталитета последователей тренда и ждут, когда цены сделают новые максимумы или новые минимумы.

Статистически, однако, товарные, фьючерсные или наличные валютные рынки примерно 70% времени перемещаются вбок (про-тивотренд) и только около 30% времени в направлении тренда.

При образовании неправильных вершин или оснований мы ожидаем очень мощный ход против направления первой импульсной волны. Единственная трудность возникает, когда мы должны правильно определить, действительно ли рынок образует неправильную вершину или неправильное основание и затем развернется, или продолжит двигаться дальше после того, как будут сделаны новые максимумы или новые минимумы.

Один из способов решения этой проблемы — работа с коридором выше формирования максимума колебания или ниже формирования минимума колебания. Нужно также использовать повторные входы в случае срабатывания стопов, когда рынок, пробыв день или два вне коридора, возвращается в направлении первоначального сигнала тренда.

Однако эту стратегию повторного входа из ценового коридора можно практиковать, если происходит большое колебание — например, 100 пунктов (1.000 тиков) или больше на рынке Индекса S&P500 или, по крайней мере, 2,00 JPY (200 тиков) на рынке наличной японской иены.

Такие развороты тренда должны происходить быстро — обычно в течение одного-трех дней после того, как сделаны новые максимумы или минимумы. Каждый раз, когда образуется такая фигура графика, мы рекомендуем работать с правилом повторного входа по максимуму или минимуму предыдущих четырех дней.

Рисунок 3.8 показывает фигуру медвежьей ловушки или неправильного основания в комбинации с сигналом повторного входа.

Конфигурации графиков — бычьи или медвежьи ловушки — очень зависят от типа шкалы, выбранной для анализа графика.

Рисунок 3.8Применение правила повторного входа по четырехдневному максимуму из ценового коридора вконфигурации графика "медвежья ловушка". Источник: FAMResearch, 2000.

Прежде, чем применять наши разработки к уровням восстановления правилам входа, стоп-лоссам и целевым прибылям на графиках, обсудим "за" и "против" линейной и полулогарифмической шкалы.

Последнее изменение этой страницы: 2016-08-11

lectmania.ru. Все права принадлежат авторам данных материалов. В случае нарушения авторского права напишите нам сюда...