Категории:

ДомЗдоровьеЗоологияИнформатикаИскусствоИскусствоКомпьютерыКулинарияМаркетингМатематикаМедицинаМенеджментОбразованиеПедагогикаПитомцыПрограммированиеПроизводствоПромышленностьПсихологияРазноеРелигияСоциологияСпортСтатистикаТранспортФизикаФилософияФинансыХимияХоббиЭкологияЭкономикаЭлектроника

Особенности формирования фонда обязательных резервов

Фонд обязательных резервов представляет собой часть привлеченных банками денежных средств, которая учитывается на счетах (по учету фонда обязательных резервов и корреспондентском счете банка), открытых на балансе Национального банка Республики Беларусь с целью выполнения резервных требований. При этом под резервными требованиями понимается минимальный объем денежных средств, который банки обязаны поддерживать в течение периода выполнения резервных требований в фонде обязательных резервов в порядке и на условиях, определенных соответствующими нормативными правовыми актами Национального банка Республики Беларусь. Другими словами резервные требования – это объем денежных средств, который банки должны хранить в Национальном банке, а фонд обязательных резервов – это объем денежных средств, который банки фактически размещают в Национальном банке. В каждый конкретный момент времени величина фонда обязательных резервов может быть как меньше, так и больше величины резервных требований, что обусловлено существованием возможности для банков выполнения резервных требований на усредненной основе.

Субъекты резервных требований.Резервные требования в Республике Беларусь обязаны выполнять банки и небанковские кредитно-финансовые организации. По состоянию на 01.06.2008 фонд обязательных резервов формируют 28 банков, зарегистрированных в установленном порядке на территории Республики Беларусь. Небанковские кредитно-финансовые организации на указанную дату не зарегистрированы. Следует отметить, что до 01.01.2007 банки, зарегистрированные в качестве резидентов свободных экономических зон, освобождались от формирования фонда обязательных резервов. С 01.01.2007 они обязаны его формировать в общем порядке.

Расчет резервных требований.Порядок формирования фонда обязательных резервов регулируется Инструкцией Национального банка Республики Беларусь «О порядке формирования банками и небанковскими кредитно-финансовыми организациями фонда обязательных резервов, размещаемого в Национальном банке Республики Беларусь»[24] (далее – новая Инструкция по ФОР).

Объем резервных требований (РТ), подлежащий депонированию банками в Национальном банке, определяется по формуле:

| (9.1) |

где БР – база резервирования, представляющая собой расчетную величину привлеченных банками денежных средств, от которых формируются резервные требования;

Н – норматив обязательных резервов (в процентах).

В случае если применяются дифференцированные нормативы обязательных резервов для различных составляющих базы резервирования, резервные требования рассчитываются по формуле:

| (9.2) |

где БРi – i-тая составляющая базы резервирования;

Нi – норматив обязательных резервов, установленный для і-той составляющей базы резервирования;

n – количество составляющих базы резервирования.

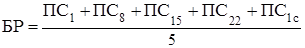

База резервирования рассчитывается по формуле средней хронологической:

, ,

| (9.3) |

где ПС1, ПС8, ПС15, ПС22 и ПС1с – объемы привлеченных средств на начало 1-го, 8-го, 15-го, 22-го числа месяца и 1-го числа следующего месяца. При этом привлеченные средства, номинированные в иностранной валюте, рассчитываются в эквиваленте белорусских рублей по официальному курсу Национального банка.

Следует отметить, что до вступления в силу новой Инструкции по ФОР база резервирования рассчитывалась по формуле средней арифметической:

. .

| (9.4) |

Выбор в пользу формулы средней хронологической был сделан в ходе унификации инструментов денежно-кредитного регулирования Республики Беларусь и России.

Банки имеют возможность также перейти к расчету базы резервирования на ежедневной основе, для чего они могут обратиться в Национальный банк с соответствующей просьбой. По состоянию на 01.06.2008 все банки, депонирующие средства в фонде обязательных резервов, рассчитывали базу резервирования на пятидневной основе.

В состав привлеченных средств для расчета базы резервирования включаются все денежные средства, привлеченные от физических и юридических лиц на условиях возвратности независимо от признака резидентства и валюты средств, за исключением следующих:

1. Средства, привлеченные от банков-резидентов Республики Беларусь, привлеченные в форме депозитов, кредитов, посредством выпуска банками ценных бумаг и в других формах;

2. Средства клиентов, находящиеся на счетах по обеспечению исполнения обязательств (аккредитивы, банковские гарантии), в части сумм валютных покрытий, переведенных в пользу банков-нерезидентов. То есть номинально денежные средства учитываются на балансе банков-резидентов, а реально находятся и заблокированы в банках-нерезидентах и, таким образом, не могут участвовать в процессе мультипликации денег внутри Республики Беларусь;

3. Средства, привлеченные от клиентов-нерезидентов в иностранной валюте. Не включение данных средств в базу резервирования обусловлено стремлением создать благоприятные условия для привлечения иностранной валюты из-за рубежа.

Расчетный период и период выполнения резервных требований. Расчетный период – это период, за который рассчитывается база резервирования и размер резервных требований. Период выполнения резервных требований – период, в течение которого банки обязаны поддерживать в фонде обязательных резервов установленный объем денежных средств.

Расчетный период устанавливается с 1-го числа месяца по 1-е число следующего месяца включительно. Период выполнения резервных требований привязан не к числам месяца, а к дням недели. Как правило, он начинается в среду, максимально приближенную к 15-му числу месяца, а заканчивается, соответственно, во вторник. Его продолжительность составляет 4 или 5 недель. Выбор середины недели (среды) для начала периода выполнения резервных требований обусловлен тем, что по средам Национальный банк проводит основные операции регулирования текущей ликвидности банков. Синхронизация начала периодов выполнения резервных требований и дней проведения основных операций регулирования текущей ликвидности банков призвана создать благоприятные условия для прогнозирования банками своей ликвидности. График периодов выполнения резервных требований доводится Национальным банком Республики Беларусь до банков, как правило, в начале каждого календарного года на год вперед. Схематично соотношение расчетного периода и периода выполнения резервных требований представлено на рис. 9.11.

Рисунок 9.11. Расчетный период и период выполнения резервных требований

Приведем пример (табл. 9.1, 9.2) упрощенного расчета резервных требований при использовании дифференцированных нормативов.

Таблица 9.1. Расчет базы резервирования.

| Привлеченные средства | 01.07 | 08.07 | 15.07 | 22.07 | 01.08 | База резервирования (по формуле 3) |

| - физических лиц | ||||||

| - юридических лиц |

Таблица 9.2. Расчет резервных требований.

| База резервирования | Нормативы резервных требований, % | Резервные требования (по формуле 2) | |

| вид привлеченных средств | сумма | ||

| - средства физических лиц | 4,5 | 9.7 | |

| - средства юридических лиц | |||

| Итого подлежит депонированию в Национальном банке | 61.7 |

Функции резервных требований.К основным функциям резервных требований можно отнести следующие:

– ограничение темпов роста денежной массы;

– стимулирование определенной структуры балансов банков;

– сглаживание колебаний краткосрочных процентных ставок.

Ограничение темпов роста денежной массы тем сильнее, чем большую часть привлеченных средств банки обязаны депонировать в Национальном банке. Изменяя нормативы резервных требований, Национальный банк, при прочих равных условиях, оказывает влияние на величину денежного мультипликатора, которая характеризует возможности банков по созданию денег. Рублевый денежный мультипликатор (м) рассчитывается по формуле:

, ,

| (9.5) |

где РДМ – рублевая денежная масса,

РДБ – рублевая денежная база.

В свою очередь рублевая денежная масса и рублевая денежная база включают в себя:

, ,

| (9.6) |

, ,

| (9.7) |

где М0 – наличные деньги в обращении;

Д – привлеченные банками средства физических и юридических лиц, включаемые в состав рублевой денежной массы;

ИР – избыточные рублевые резервы банков (средства банков на корсчетах[25] и в инструментах Национального банка);

ОР – обязательные рублевые резервы банков (резервные требования);

ПД – прочие рублевые депозиты клиентов – не банков в Национальном банке.

С учетом формул (9.6) и (9.7) формула денежного мультипликатора выглядит следующим образом:

, ,

| (9.8) |

Разделив каждое слагаемое в числителе и знаменателе на Д и сделав некоторые преобразования (М0/Д=КМО, ИР/Д=КИР, ОР/Д=КОР, ПД/Д=КПД), получим следующую формулу денежного мультипликатора:

, ,

| (9.9) |

где: КМ0, КИР, КОР и КПД – коэффициенты, характеризующие, соответственно, отношение объема наличных денег, избыточных резервов, обязательных резервов и прочих депозитов к объему безналичных денег.

Коэффициент КОР по сути близок к нормативу резервных требований: оба данных показателя характеризуют отношение объема резервных требований, депонированных банками в Национальном банке, к объему привлеченных банками средств. Вместе с тем значение КОР, как правило, выше норматива резервных требований. Это обусловлено тем, что в состав базы резервирования, кроме привлеченных средств, включаемых в денежную массу, включаются также средства на счетах центрального Правительства и средства нерезидентов. Следует учитывать также, что обязательные резервы от валютных привлеченных средств формируются в белорусских рублях.

Формула (9.9) является удобным и наглядным инструментом для анализа факторов, влияющих на изменение денежного мультипликатора. Так, например, при повышении Национальным банком нормативов обязательного резервирования, знаменатель дроби (9.9) повысится за счет увеличения коэффициента КОР, что приведет к уменьшению величины денежного мультипликатора и, соответственно, возможностей банков по созданию денег.

Для более глубокого понимания роли резервных требований в сдерживании роста денежной массы рассмотрим механизм создания денег в экономике. Но прежде изучим структуру рублевой денежной базы, или, другими словами, пассив баланса Национального банка.

Анализ статистических данных свидетельствует о том, что около 60% рублевой денежной базы составляют наличные деньги в обращении (М0), около 15% – избыточные резервы банков и около 25% – обязательные резервы банков. Остальные составляющие базы резервирования составляют менее 0,1%, поэтому для простоты мы ими пренебрежем. Структура денежной базы подвержена колебаниям, однако в среднесрочном периоде она стремится к некому равновесному состоянию. Равновесная структура денежной базы показывает как распределится эмиссия денег Национальным банком с течением времени. Например, если Национальный банк осуществляет эмиссию на 100 млн. рублей, то, с учетом вышеприведенной структуры денежной базы, через некоторое время эти 100 млн. рублей распределятся следующим образом: на 60 млн.рублей увеличится объем наличных денег в обращении, на 15 млн. рублей прирастут избыточные резервы и на 25 млн. рублей увеличится фонд обязательных резервов. Кроме того, объем безналичных денег возрастет на 193 млн. рублей при значении денежного мультипликатора 2,53. Рассмотрим это более детально (рис. 9.12).

Выдача Национальным банком кредита банку (рис. 9.12, этап 1) оформляется следующими проводками:

– в балансе Национального банка:

Д-т «Кредит банку», К-т «Корсчет банка»

– в балансе банка:

Д-т «Корсчет в НБ», К-т «Кредит НБ».

В результате этой кредитной операции денежная база возросла на 100 млн. рублей. При этом денежная масса еще не создана, поэтому денежный мультипликатор равен нулю.

| Этап 1. Национальный банк выдает банку кредит в размере 100 млн. рублей. (м = 0) | |||||||||

| А | НБ РБ | П | А | Банк | П | ||||

| РДМ | |||||||||

| Кредит банку | - корсчет банка (ИР) | Корсчет в НБ | Кредит НБ | ||||||

| Баланс | Баланс | Баланс | Баланс | ||||||

| … | |||||||||

| Этап 2. Промежуточный (м = 1,26) | |||||||||

| А | НБ РБ | П | А | Банк | П | ||||

| РДМ | |||||||||

| Кредит банку | - корсчет банка (ИР) | Корсчет в НБ | Кредит НБ | ||||||

| - ОР | ОР | ||||||||

| - М0 | Кредиты | Депозиты | |||||||

| Баланс | Баланс | Баланс | Баланс | ||||||

| … | |||||||||

| Этап 3. Завершение процесса создания денег (м = 2,53) | |||||||||

| А | НБ РБ | П | А | Банк | П | ||||

| РДМ | |||||||||

| Кредит банку | - корсчет банка (ИР) | Корсчет в НБ | Кредит НБ | ||||||

| - ОР | ОР | ||||||||

| - М0 | Кредиты | Депозиты | |||||||

| Баланс | Баланс | Баланс | Баланс | ||||||

Рисунок 9.12. Механизм создания денег.

Получив кредит от Национального банка, и, соответственно, имея деньги на своем корсчете, банк теперь имеет возможность выдавать кредиты своим клиентам. Деньги, получаемые клиентами в кредит, поступают на их расчетные счета, увеличивая объем привлеченных банками средств (на рис. 9.13 – «Депозиты»). При этом часть кредитов выдается в наличной форме, увеличивая тем самым объем наличных денег в обращении. Рост объема привлеченных средств обязывает банки депонировать часть средств в фонде обязательных резервов в Национальном банке.

Этап 2 на рис. 9.12 представляет собой срез балансовых показателей Национального банка и банков в середине процесса создания денег. Здесь мы видим, что активы и пассивы баланса банков растут (идет процесс создания денег), структура денежной базы меняется, денежный мультипликатор увеличивается. Денежная масса увеличилась на 126 млн. рублей (на 96 млн. рублей приросли депозиты и на 30 млн. рублей – наличные деньги в обращении), что составляет ровно половину от максимально возможного увеличения денежной массы (253 млн. рублей) при денежном мультипликаторе 2,53. Соответственно денежный мультипликатор равен 1,26 (126/100).

Описанный выше процесс будет продолжаться до тех пор, пока структура базы резервирования не приблизится к своей равновесной величине, что характеризуется окончанием процесса создания денег. Банки больше не могут выдавать кредиты, поскольку денег на корсчете осталось ровно столько, чтобы поддерживать необходимый уровень ликвидности.

В результате по завершении процесса создания денег (рис. 9.13, этап 3), величина денежного мультипликатора (при данной равновесной структуре денежной базы) составляет 2,53. Другими словами, каждые 100 рублей эмиссии Национального банка через некоторое время увеличивают денежную массу на 253 рубля (объем выданных банками кредитов), в том числе наличные деньги в обращении прирастают на 60 рублей (равновесная доля М0 в денежной базе), средства на счетах клиентов в банках – на 193 рубля.

Зададимся вопросом, как бы проходил вышеописанный процесс создания денег, если бы резервных требований не существовало. Очевидно, что равновесная структура денежной базы будет в этом случае другая. Предположив, что значения коэффициентов КМ0 и КИР при этом не изменятся, путем несложных вычислений получаем новую равновесную структуру денежной базы: МО – 80%, ИР – 20%. Завершающий этап процесса создания денег выглядел бы в этом случае следующим образом.

| Этап 3. Завершение процесса создания денег (м = 3,37) | ||||||||||||

| А | НБ РБ | П | А | Банк | П | |||||||

| РДМ | ||||||||||||

| Кредит банку | - корсчет банка (ИР) | Корсчет в НБ | Кредит НБ | |||||||||

| - М0 | Кредиты | Депозиты | ||||||||||

| Баланс | Баланс | Баланс | Баланс | |||||||||

Рисунок 9.13. Завершающий этап процесса создания денег при отсутствии резервных требований

Таким образом, отсутствие резервных требований привело бы к росту денежного мультипликатора, но не безграничному (с 2,53 до 3,37). В роли «естественного» ограничителя возможностей банков по созданию денег по-прежнему выступала бы потребность физических и юридических лиц в наличных деньгах.

Из вышеизложенного можно сделать важный вывод о том, что резервные требования являются дополнительным «искусственным» ограничителем роста денежной массы. Значение этого инструмента неоценимо в периоды высокого уровня инфляции, когда центральному банку требуется жесткий контроль над ростом денежной массы. В условиях стабильности национальной денежной единицы и повышения доверия к ней, жесткий контроль над денежными агрегатами перестает быть актуальным, а резервные требования уже не являются активным инструментом в регулировании роста денежной массы. В этих условиях Национальный банк осуществляет политику постепенного снижения нормативов обязательного резервирования. Резкие шаги в этом направлении нецелесообразны, поскольку могут привести к дестабилизации ситуации на денежном рынке.

Функция стимулирования определенной структуры балансов банков реализуется в Республике Беларусь посредством дифференцирования нормативов обязательного резервирования. Так, если по какому-то виду привлеченных средств Национальный банк устанавливает более низкий норматив резервных требований, то, при прочих равных условиях, прибыль банка будет увеличиваться с ростом доли данных привлеченных средств в ресурсах банка. То есть банк, заинтересованный в увеличении прибыли, будет уделять большее внимание именно этому виду привлеченных средств. Так, в 2008 году Национальный банк с помощью пониженного норматива резервных требований продолжает стимулировать привлечение банками срочных рублевых депозитов физических лиц. Норматив по ним по состоянию на 01.06.2008 составляет 4,5%, в то время как по остальным привлеченным средствам банков он установлен в размере 8%.

Третья функция – сглаживание колебаний краткосрочных процентных ставок – реализуется посредством механизма усреднения резервных требований.

Суть механизма усреднения заключается в том, что соответствие объема денежных средств в фонде обязательных резервов с объемом резервных требований может обеспечиваться не на каждый день периода выполнения, а в целом за период выполнения резервных требований. В Республике Беларусь механизм усреднения распространяется пока не на весь объем резервных требований, а только на их часть, получившую название «усредняемая часть резервных требований». Оставшаяся часть резервных требований является фиксированной и для ее выполнения банки обязаны поддерживать в фонде обязательных резервов денежные средства в объеме не ниже ее величины. Для определения того, какой объем резервных требований является фиксированным, Национальный банк устанавливает величину норматива фиксированной части резервных требований. По состоянию на 01.06.2008 она составляет 70% от всего объема резервных требований. Соответственно 30% приходится на усредняемую часть резервных требований.

Счета по учету фонда обязательных резервов включают корреспондентские счета банков в Национальном банке и специальные счета по учету фонда обязательных резервов. На корреспондентских счетах банки депонируют средства в выполнение усредняемой части резервных требований, на специальных счетах по учету фонда обязательных резервов – в выполнение фиксированной части резервных требований.

Рассмотрим на примере работу механизма усреднения резервных требований. Выше (см. пример 9.1) мы рассчитали объем резервных требований по данным за июль месяц – он составляет 61,7 млрд. рублей. Соответственно величина фиксированной части резервных требований составит 43,2 млрд. рублей (60,6 * 70%), а усредняемой – 18,5 млрд. рублей (61,7 – 43,2). Данные величины Национальный банк доводит до банка не позднее, чем за один рабочий день до начала нового периода выполнения резервных требований. На конец первого рабочего дня (и каждого последующего дня) периода выполнения резервных требований банк обязан обеспечить остаток средств на специальном счете по учету фонда обязательных резервов не ниже установленной ему величины фиксированной части резервных требований, то есть не ниже 43,2 млрд. рублей. Кроме того, на конец каждого календарного дня периода выполнения резервных требований банк обязан обеспечить остатки средств на корреспондентском счете в Национальном банке на таком уровне, чтобы их среднеарифметическая величина, рассчитанная за весь период выполнения резервных требований, была не ниже величины усредняемой части резервных требований, рассчитанной для этого периода. То есть средний остаток средств на корреспондентском счете банка в Национальном банке с 15.08 по 14.09 должен быть не ниже 18,5 млрд. рублей.

Для оценки состояния текущей ликвидности банковской системы важную роль играет показатель «единовременная дорегулировка фонда обязательных резервов». Он представляет собой объем средств, на который требуется откорректировать фактическую величину совокупного остатка средств на корреспондентских счетах банков в Национальном банке, засчитываемых в исполнение усредняемой части резервных требований, для того, чтобы до конца периода выполнения резервных требований не было бы необходимости производить операции по регулированию указанного остатка средств и одновременно была бы сформирована среднеарифметическая величина указанных ежедневных остатков за весь период выполнения резервных требований на установленном для этого периода уровне.

Единовременная дорегулировка рассчитывается по формуле:

| (9.10) |

где: УЧРТ – величина усредняемой части резервных требований,

УЧРТнакопл. – накопленная с начала периода величина УЧРТ,

ФОнакопл. – фактический накопленный остаток в ФОР,

КДпериод – количество дней в периоде усреднения,

ФОв – фактический остаток в ФОР на вечер.

КДфакт – количество дней, прошедших с начала периода усреднения.

Отрицательное значение данного показателя свидетельствует о том, что банковская система имеет избыточную краткосрочную ликвидность, которая размещается на счетах фонда обязательных резервов. Напротив, положительная ее величина говорит о недостатке текущей ликвидности, который восполняется за счет средств фонда обязательных резервов.

Таким образом, благодаря механизму усреднения фонд обязательных резервов может поглощать краткосрочные колебания ликвидности, тем самым, сглаживая колебания краткосрочных процентных ставок денежного рынка. Если бы возможности усреднения не было, то, например, при наличии избыточной ликвидности, банку уже не целесообразно было бы размещать ее на счетах фонда обязательных резервов. Во-первых, средства на данных счетах не приносят дохода, а во-вторых, данный избыток средств не засчитывался бы в выполнение резервных требований. В результате банк выходил бы с избыточной ликвидностью на рынок, увеличивая денежное предложение, и, при прочих равных условиях, оказывая понижающее давление на процентные ставки. Противоположная ситуация наблюдалась бы при дефиците текущей ликвидности.

В программе развития банковского сектора экономики Республики Беларусь на 2006-2010 годы, утвержденной Указом Президента Республики Беларусь от 15.01.2007 № 27, отмечено, что по мере создания необходимых условий нормативы обязательных резервов будут постепенно снижаться с учетом необходимости их унификации. Кроме того, будет снижаться также норматив фиксированной части резервных требований.

Последнее изменение этой страницы: 2017-07-07

lectmania.ru. Все права принадлежат авторам данных материалов. В случае нарушения авторского права напишите нам сюда...