Категории:

ДомЗдоровьеЗоологияИнформатикаИскусствоИскусствоКомпьютерыКулинарияМаркетингМатематикаМедицинаМенеджментОбразованиеПедагогикаПитомцыПрограммированиеПроизводствоПромышленностьПсихологияРазноеРелигияСоциологияСпортСтатистикаТранспортФизикаФилософияФинансыХимияХоббиЭкологияЭкономикаЭлектроника

Рейтинг управляющих компаний за 1 полугодие 2010 г.

| № | Доверительный управляющий | Объем средств в управлении, тыс.руб. | Доля рынка |

| Лидер | 321 423.65 | 21.08% | |

| Газпромбанк - Управление активами | 133 886.00 | 8.78%

| |

| УралСиб | 113 667.62 | 7.45%

| |

| КапиталЪ | 90 059.33 | 5.91% | |

| Тройка Диалог | 86 718.09 | 5.69% | |

| ТКБ БНП Париба Инвестмент Партнерс | 80 768.00 | 5.30% | |

| ТРИНФИКО | 66 786.00 | 4.38% | |

| ТРАНСФИНГРУП | 58 958.70 | 3.87% | |

Альфа Капитал Альфа Капитал

| 46 005.15 |  3.02% 3.02%

| |

| АГАНА | 43 834.30 | 2.87% |

В зарубежном праве принято выделять две модели траста – английскую (доверительная собственность) и континентальную (доверительное управление). Английская модель предполагает, что все субъекты траста – его учредитель (собственник), выгодоприобретатель и управляющий в определенной мере и объеме обладают правомочиями собственника. В континентальной модели при передаче имущества в доверительное управление не происходит смены собственника, а доверительный управляющий, получая имущество, принимает на себя обязательства осуществлять управление в интересах учредителя.

Развитие траста в России связано в первую очередь с падением доходности операций на финансовом рынке, где его участники столкнулись с необходимостью формирования инвестиционных портфелей квалифицированными менеджерами. Государство рассматривает траст как источник пополнения государственного бюджета за счет передачи в доверительное управление пакетов приватизируемых предприятий, находящихся в федеральной собственности. Однако сдерживающим фактором развития трастовых услуг в России выступает отсутствие специального законодательства.

Регистраторы

Регистраторами на рынке ценных бумаг называют организации, которые по договору с эмитентом ведут реестр. Деятельностью по ведению реестра владельцев ценных бумаг признаются сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг.

Под системой ведения реестра владельцев ценных бумаг понимается совокупность данных, зафиксированных на бумажном носителе и/или с использованием электронной базы данных, обеспечивающая идентификацию зарегистрированных в системе ведения реестра владельцев ценных бумаг номинальных держателей и владельцев ценных бумаг и учет их прав в отношении ценных бумаг, зарегистрированных на их имя, позволяющая получать и направлять информацию указанным лицам и составлять реестр владельцев ценных бумаг.

Реестр владельцев ценных бумаг – это список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг, составленный по состоянию на любую установленную дату.

Для чего эмитенту нужен реестр? В первую очередь он нужен для того, чтобы эмитент мог исполнить свои обязанности перед владельцами выпущенных им ценных бумаг. Если максимально упростить ситуацию, то исполнение обязанностей эмитента по именным ценным бумагам происходит следующим образом. Сотрудники эмитента берут реестр и в соответствии с ним переводят дивиденды или, например, рассылают владельцам приглашение на собрание акционеров и т.п. Это и отличает именные бумаги от предъявительских. Кроме того, реестр может понадобиться руководству эмитента для того, чтобы контролировать состав владельцев, отслеживать попытки массовой скупки акций и иные недружественные действия.

Акционерное общество может выполнять функции регистратора само или передавать их выполнение сторонней организации, оказывающей услуги по ведению реестров. Закон «Об акционерных обществах» определяет, что если число владельцев ценных бумаг превышает 50, держателем реестра в обязательном порядке должен быть регистратор. Договор на ведение реестра заключается только с одним юридическим лицом. Регистратор может вести реестры владельцев ценных бумаг неограниченного числа эмитентов.

В обязанности держателя реестра входит:

- открытие лицевых счетов в системе ведения реестра;

- вносить в систему ведения реестра все необходимые изменения и дополнения;

- производить операции на лицевых счетах владельцев и номинальных держателей ценных бумаг по их поручению;

- доводить до зарегистрированных лиц информацию, предоставляемую эмитентом;

- предоставлять владельцам и номинальным держателям ценных бумаг, владеющим более 1% голосующих акций эмитента, данные о других владельцах и количестве принадлежащих им ценных бумаг и др.

Эмитент, поручивший ведение системы ведения реестра регистратору, один раз в год может требовать у последнего предоставления реестра за вознаграждение, не превышающее затраты на его составление, а регистратор обязан предоставить реестр за это вознаграждение. В остальных случаях размер вознаграждения определяется договором эмитента и регистратора.

Помимо своих основных функций регистраторы, как правило, исполняют и дополнительные обязанности, тесно связанные с ведением реестра. По документарным выпускам регистратор отвечает за выдачу на руки сертификатов ценных бумаг и контроль за их обращением. При смене владельца регистратор должен выписать сертификат на имя нового владельца и при этом убедиться, что сданный ему для переоформления сертификат действительно принадлежит тому, кто его сдал, а не украден и не находится в розыске, т.е. регистратор учитывает права собственности инвесторов на принадлежащие им ценные бумаги.

Кроме того, регистратор оформляет блокировку ценных бумаг, связанную с арестом, залогом или другими операциями. Регистратор, как правило, является агентом эмитента по выполнению корпоративных действий в отношении ценных бумаг, таких, как сплит (расщепление акций на более мелкие), консолидация, конвертация и др.

Регистратор выполняет свои основные обязанности по сбору и передаче реестра эмитенту следующим образом. Он ведет лицевые счета владельцев ценных бумаг. На лицевом счете указано число принадлежащих владельцу ценных бумаг, а также вся необходимая информация о владельце. Если произошла сделка купли-продажи, то смена владельца должна быть отмечена в реестре. Иначе эмитент будет законно продолжать исполнять свои обязанности по отношению к прежнему владельцу.

Таким образом, лицевой счет представляет собой совокупность данных о зарегистрированном лице, о принадлежащих ему ценных бумагах и операциях с ними. Держатель реестра может вести следующие типы лицевых счетов:

• эмиссионный счет эмитента — на него зачисляются ценные бумаги эмитента, прошедшие в установленном порядке государственную регистрацию выпуска, и списываются по мере размещения или погашения;

• лицевой счет эмитента — на него зачисляются размещенные акции эмитента, выкупленные по требованию акционеров или приобретаемые на баланс по решению совета директоров;

• лицевой счет зарегистрированного лица — счет, который открывается владельцу, номинальному держателю, залогодержателю или доверительному управляющему.

Во многих развитых странах институт регистраторов отсутствует как таковой. Обязанности по сбору реестров и передаче их эмитентам с успехом берет на себя депозитарная система.

Трансфер-агенты. Трансфер-агент – это посредник в передаче документов и информации между регистратором и зарегистрированными лицами. Он может оказывать следующие услуги: принимать документы на совершение операций в реестре и передавать их регистратору, передавать зарегистрированным лицам сертификаты ценных бумаг, выписки и уведомления, выданные регистратором. Услуги трансфер-агента ускоряют исполнение сделок купли-продажи ценных бумаг. Но при этом необходимо помнить, что сам трансфер-агент не ведет реестр и не выписывает сертификаты, а лишь выступает своего рода помощником регистратора. Необходимо также отметить, что в США трансфер-агентами традиционно называют самих регистраторов.

Институт номинального держателя. В реальности регистрационная деятельность может быть затруднена. Например, крайне неудобно, когда для регистрации каждой сделки приходится постоянно ездить к регистратору, особенно если тот расположен далеко. Это очень замедляет исполнение сделок и повышает стоимость регистрации. Да и эмитенту его реестр нужен не каждый день, а лишь в определенные моменты. По всем этим причинам широкое распространение получил институт номинального держателя.

Номинальный держатель — это лицо, на которое в реестре записаны ценные бумаги, тогда как на самом деле он не является их собственником.

В качестве номинальных держателей ценных бумаг могут выступать профессиональные участники рынка ценных бумаг. Номинальный держатель может осуществлять права, закрепленные ценной бумагой, только в случае получения соответствующего полномочия от владельца.

Номинальный держатель сам ведет учет реальных собственников. Если старый и новый собственники ценной бумаги открыли счета у номинального держателя, то при купле-продаже меняется состояние счетов у номинального держателя, но общее количество ценных бумаг, записанных на него, остается неизменным и состояние его счета у регистратора не меняется. Поэтому не нужно ехать к регистратору и оформлять у него произведенную сделку. Смена собственника оформляется у номинального держателя. Это очень удобно, если эмитент и его регистратор находятся далеко от основных финансовых рынков. В те моменты, когда эмитенту нужен полный реестр владельцев его бумаг, регистратор посылает запрос номинальному держателю, и тот предоставляет ему полный список истинных собственников, чьи счета он ведет. Номинальный держатель ценных бумаг обязан составить требуемый список и направить его держателю реестра в течение семи дней после получения требования. В случае, если требуемый список необходим для составления реестра, то номинальный держатель ценных бумаг не получает за составление этого списка вознаграждения.

Пример.

ЗАО «Национальная регистрационная компания» является профессиональным участником рынка ценных бумаг – регистратором и ведет реестры нескольких эмитентов, среди которых ОАО «Март». В этом ему помогает другой профессионал фондового рынка – депозитарий ЗАО «Депозитарно-расчетная компания» (сокращенно ЗАО «ДРК»), являющееся номинальным держателем части акций ОАО «Март» по отношению к регистратору и одновременно биржевым депозитарием. Клиенты депозитария интенсивно торгуют акциями ОАО «Март» и, таким образом, список владельцев ценных бумаг меняется буквально каждый день. Если сведения заносить в реестр ежедневно, то регистратору пришлось бы выполнять огромное количество ненужной работы. За него эти операции выполняет депозитарий, являющийся номинальным держателем. А если эмитенту понадобится полный список владельцев, то регистратор посылает запрос в депозитарий, который предоставляет информацию по своим клиентам. В качестве примера рассмотрим фрагмент реестра акционеров ОАО «Март», который находится у ЗАО «Национальная регистрационная компания»

| Реестр акционеров ОАО «Март» | ||

| Зарегистрированное лицо | Статус | Количество акций |

| Сидоров Иван Петрович | Владелец | |

| ЗАО «ДРК» | Номинальный держатель | |

| ЗАО «Полет» | Владелец | |

| . | . | . |

| . | . | . |

| . | . | . |

| Васильев Петр Петрович | Владелец |

Рис. 7.4.1. Фрагмент реестра ОАО «Март»

Мы видим, что Сидоров И.П., ЗАО «Полет» и Васильев П.П. зарегистрированы в реестре акционеров как владельцы. А вот биржевой депозитарий – ЗАО «ДРК» является не владельцем, а номинальным держателем пяти с половиной тысяч акций.

Список акционеров ОАО «Март», который ведет ЗАО «ДРК» можно представить следующим образом:

| Список акционеров ОАО «Март» | ||

| Зарегистрированное лицо | Статус | Количество акций |

| Мынин Сергей Геннадьевич | Владелец | |

| ЗАО «Блюз» | Владелец | |

| Брокерская фирма ЗАО «Шанс» | Номинальный держатель | |

| . | . | . |

| . | . | . |

| . | . | . |

| Ковалева Анна Николаевна | Владелец | |

| Итого: |

Рис. 7.4.2. Фрагмент списка акционеров ОАО «Март», который ведет в качестве номинального держателя ЗАО «ДРК»

Мынин С.Г., ЗАО «Блюз» и Ковалева А.Н. являются владельцами акций, а вот брокерская фирма ЗАО «Шанс» – это номинальный держатель. Если Мынин С.Г. продаст часть акций новому владельцу, например, 10 акций, то изменится список акционеров у ЗАО «ДРК», в то время как реестр, находящийся у реестродержателя ЗАО «Национальная регистрационная компания» не изменится, и за депозитарием по прежнему будет закреплено 5500 акций ОАО «Март».

Рейтинг регистраторов представлен в таблице 7.4.1.

Таблица 7.4.1.

ТОП 10 РЕГИСТРАТОРОВ

по количеству обслуживаемых эмитентов с числом владельцев более 500 на 31.12.2009

| Место | Наименование | Кол-во эмитентов с числом владельцев более 500 | Всего обслуживаемых эмитентов | Доля эмитентов с числом владельцев более 500, % |

| ОАО "Центральный Московский Депозитарий" | 9,80% | |||

| ОАО "Реестр" | 7,10% | |||

| ЗАО "Петербургская центральная регистрационная компания" | 12,70% | |||

| ЗАО "Новый регистратор" | 7,40% | |||

| ЗАО "Партнер" | 25,90% | |||

| ОАО "Объединенная регистрационная компания" | 9,10% | |||

| ОАО "Межрегиональный регистраторский центр" | 15,20% | |||

| ЗАО "Национальная регистрационная компания " | 10,50% | |||

| ЗАО "Регистратор Интрако" | 15,20% | |||

| ЗАО "Московский Фондовый Центр" | 14,30% |

Депозитарии

Депозитарием называется организация, которая оказывает услуги по хранению сертификатов ценных бумаг и (или) учету прав собственности на ценные бумаги.

Другими словами, депозитарий ведет счета, на которых учитываются ценные бумаги, переданные ему клиентами на хранение, а также непосредственно хранит сертификаты этих ценных бумаг. Ведение счетов дает депозитарию возможность фиксировать (удостоверять) право собственности на ценные бумаги и учитывать те имущественные права, которые закреплены ими. Счета, предназначенные для учета ценных бумаг, называются «счета депо».

Депозитарием может быть только юридическое лицо. Депозитарная деятельность может совмещаться с другими видами профессиональной деятельности на рынке ценных бумаг, кроме деятельности по ведению реестра владельцев ценных бумаг. Чаще всего депозитарная деятельность совмещается с деятельностью по выявлению взаимных обязательств по сделкам (расчетно-клиринговой деятельностью). Депозитарий имеет право регистрироваться в системе ведения реестра владельцев ценных бумаг или у другого депозитария в качестве номинального держателя.

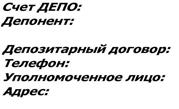

Лицо, пользующееся услугами депозитария по хранению ценных бумаг и учету прав собственности на ценные бумаги, именуется депонентом.

Договор между депозитарием и депонентом, регулирующий их отношения в процессе депозитарной деятельности, именуется депозитарным договором (договором о счете депо).

Заключение депозитарного договора не влечет за собой переход к депозитарию права собственности на ценные бумаги депонента. Депозитарий не имеет права распоряжаться ценными бумагами депонента, управлять ими или осуществлять от имени депонента любые действия с ценными бумагами, кроме осуществляемых по поручению депонента в случаях, предусмотренных депозитарным договором. На ценные бумаги депонентов не может быть обращено взыскание по обязательствам депозитария.

В обязанности депозитария входят:

1. регистрация фактов обременения ценных бумаг депонента обязательствами;

2. ведение отдельного от других счета депо депонента с указанием даты и основания каждой операции по счету;

3. передача депоненту всей информации о ценных бумагах, полученной депозитарием от эмитента или держателя реестра владельцев ценных бумаг.

Депозитарий также может оказывать депоненту услуги, связанные с получением доходов по ценным бумагам и иных причитающихся владельцам ценных бумаг выплат.

Во многих случаях эмитенты предпочитают исполнять свои обязанности без привлечения регистратора, а с помощью депозитария. Например, при выплате дивидендов эмитент переводит в депозитарий сумму денег, соответствующую числу ценных бумаг, находящихся на счете депозитария. Депозитарий в свою очередь перечисляет дивиденды своим клиентам в соответствии с количеством ценных бумаг этого выпуска, находящихся на их счетах депо. Следовательно, депозитарий помогает клиенту, депонировавшему свои ценные бумаги, получить причитающиеся ему блага, передает всю предназначенную для него информацию, поступающую от эмитента.

Депозитарии появились для ускорения расчетов на организованных рынках ценных бумаг. В настоящее время при оформлении результатов сделки, совершенной между брокерами на бирже, не надо обращаться к дорогим и неторопливым услугам регистратора. Смена собственника отражается на счетах депо биржевого депозитария. При этом отпадает необходимость переоформлять сертификаты, которые выписаны на депозитарий и продолжают находиться в его хранилище. Поэтому расчеты по ценным бумагам становятся безналичными и сводятся к внесению изменений в счета депо.

Представление о выписке со счета депо можно получить на основе следующего примера.

Часто на первый взгляд кажется, что функции реестродержателей и депозитариев сходны, однако между ними все же есть некоторые различия:

Ø реестродержатели учитывают всех акционеров, владеющих ценными бумагами конкретного эмитента, т. е. всех инвесторов;

Ø депозитарии учитывают ценные бумаги разных эмитентов, принадлежащих конкретному инвестору.

В странах с развитым рынком ценных бумаг сертификаты всех акций находятся в депозитариях. Такие депозитарии могут существовать как в национальном (Япония), так и в региональном масштабе. По сути – это организации, не только хранящие бумаги, но и совершающие с ними операции.

Для хранения сертификатов акций собственники обычно пользуются услугами еще одной категории профессиональных участников рынка — депозитарных учреждений. Депозитарий как бы является номинальным держателем акций компаний. В депозитарии брокерские компании имеют свои счета, на которых учитываются ценные бумаги их клиентов — конкретных инвесторов. Таким образом, брокеры также становятся номинальными держателями ценных бумаг своих клиентов. Подобная система значительно упрощает операции по покупке и продаже ценных бумаг. Например, в США большая часть ценных бумаг зарегистрирована не на имя их действительного владельца, а на «уличное имя» (street name).

Депозитарии в настоящее время принято делить на расчетные и кас-тодиальные.

Расчетные депозитарии обслуживают участников организованных рынков. Расчетными их называют потому, что они, кроме депозитарной деятельности, ведут расчеты по сделкам или взаимодействуют с клиринговыми и торговыми системами, чтобы обеспечить расчеты по сделкам с ценными бумагами своих депонентов.

Кастодиалъные депозитарии оказывают услуги непосредственным владельцам ценных бумаг, поэтому их часто называют клиентскими. В России их делят на специализированные и неспециализированные. Неспециализированные совмещают депозитарную деятельность с посреднической деятельностью (брокерской, дилерской, деятельностью по управлению ценными бумагами). Специализированные обслуживают паевые инвестиционные фонды или конкретного эмитента, который при эмиссии своих документарных именных ценных бумаг принял решение об их обязательном централизованном хранении.

Рейтинг депозитариев по размеру активов представлен в таблице 7.5.1.

Таблица 7.5.1.

ТОП 10 КРУПНЕЙШИХ ДЕПОЗИТАРИЕВ

по рыночной стоимости принятых на обслуживание ценных бумаг депонентов на 31.12.2009

| № | Наименование | Статус | Рын. стоимость, руб. всего |

| НАЦИОНАЛЬНЫЙ ДЕПОЗИТАРНЫЙ ЦЕНТР | расчетный депозитарий | 5 875 152 791 479 | |

| ГАЗПРОМБАНК | кредитная организация | 2 578 447 333 305 | |

| ДОЙЧЕ БАНК | кредитная организация | 2 265 299 508 708 | |

| ДЕПОЗИТАРНО-КЛИРИНГОВАЯ КОМПАНИЯ | расчетный депозитарий | 1 793 069 290 898 | |

| БАНК ВТБ | кредитная организация | 773 602 967 158 | |

| РАСЧЕТНО-ДЕПОЗИТАРНАЯ КОМПАНИЯ | расчетный депозитарий | 400 802 121 032 | |

| ДЕПОЗИТАРНЫЕ И КОРПОРАТИВНЫЕ ТЕХНОЛОГИИ | спец. депозитарий | 370 233 984 557 | |

| СД ИНФИНИТУМ | спец. депозитарий | 342 882 196 374 | |

| СДК ГАРАНТ | спец. депозитарий | 238 205 260 052 | |

| РОСБАНК | кредитная организация | 156 273 984 146 |

Для выполнения функций, которыми наделен депозитарий, нужно заключить со своими клиентами, которых называют депонентами, специальный договор. Такой договор называют депозитарным договором.Депонент может в соответствии с договором поручить депозитарию только хранение и учет своих ценных бумаг или кроме хранения и учета ценных бумаг депонент может поручить депозитарию покупать другие ценные бумаги или продавать те, которые находятся на хранении, выступать от его имени на общем собрании акционеров, получать доход и т.д.

Различают открытый и закрытый способы учета ценных бумаг в депозитариях. При открытом способе учета сертификаты всех ценных бумаг одного выпуска учитываются «в одной куче». Нельзя сказать, какому именно из депонентов какой именно сертификат принадлежит. Поручения на исполнение депозитарных операций при таком виде учета принимаются только с указанием числа ценных бумаг без указания их индивидуальных признаков.

При закрытом способе учета депозитарию известно, какие именно ценные бумаги принадлежат данному депоненту. При таком способе учета поручения от депонента принимаются с указанием индивидуальных признаков ценных бумаг или удостоверяющих их сертификатов.

Открытый способ значительно технологичнее и проще, и именно его следует рекомендовать для организации учета эмиссионных ценных бумаг, когда потребительские свойства разных ценных бумаг одного выпуска не отличаются друг от друга. Закрытый способ учета рекомендуется использовать в особых случаях, когда свойства ценных бумаг одного и того же выпуска могут быть различными.

И открытый, и закрытый способы депозитарного учета следует отличать от хранения ценностей как таковых. Депозитарное хранение отличается от хранения ценностей (в том числе и сертификатов ценных бумаг) «в сейфе» тем, что по поручению клиента с ценными бумагами могут производиться депозитарные операции (в частности, безналичные списания и зачисления), тогда как при «сейфовом» хранении возможный набор операций ограничивается приемом ценностей на хранение и снятием их с хранения.

При безбумажной форме выпуска ценных бумаг весь выпуск или его часть оформляются «глобальным сертификатом», который сдается на хранение в уполномоченный депозитарий на основе соглашения между эмитентом и депозитарием. Такие сертификаты на руки непосредственным владельцам ценных бумаг не передаются.

Депозитарии или эмитент выдают непосредственному владельцу ценной бумаги выписку из их бухгалтерских книг или иной именной документ, подтверждающий права данного владельца на хранящиеся там ценные бумаги.

На многих фондовых биржах наличие счета в депозитарии является необходимым условием для участия в расчетах по сделкам с ценными бумагами. Покупателям и продавцам ценных бумаг открываются счета депо. Зачисление ценных бумаг на этот счет производится после покупки ценных бумаг против соответствующей суммы платежа.

Появление таких посредников, как депозитарии, особенно централизованного характера, в которых постоянно находится основная часть ценных бумаг или представляющих их крупных блоков сертификатов, позволило избежать физического движения фондовых инструментов непосредственно после каждой сделки с ними. Такой порядок выгоден всем участникам рынка: и индивидуальным инвесторам, и фондовым компаниям.

Использование в современных депозитариях специализированных компьютерных систем учета и расчетов, электронных систем способствует повышению ликвидности фондового рынка, облегчает исполнение поручений мелких клиентов и тем самым привлекает на рынок дополнительно огромное число мелких инвесторов.

Последнее изменение этой страницы: 2016-06-09

lectmania.ru. Все права принадлежат авторам данных материалов. В случае нарушения авторского права напишите нам сюда...